Je až s podivem, že mám kolem sebe randál lidí, kteří jsou velmi schopní podnikatelé, ale když přijde otázka, jak pracují s vydělanými penězmi, tak najednou zjistím, že se v tom strašně plácají. Měl jsem to donedávna úplně stejně – investování pro mě bylo něco, co se dělo v amerických filmech, něco, co jsem si myslel, že mohou dělat jen ti borci v oblecích, kteří používají složité termity, sledují nesrozumitelné grafy a furt někomu volají. Že jediná varianta co zvládnu je dát peníze na spořák kde je nula celá nula nic a kousek. Nebo borcovi z nějakého fondu co na mě (záměrně) mluví jazykem cizího kmene a hlavně ze mě tahá provize a poplatky. Jak moc jsem se pletl…

Smiřme se s tím, že je lepší se ohledně zajištění na důchod na stát moc nespoléhat. Že je zodpovědné převzít starost o vaše finanční zaopatření do vlastních rukou a začít si o tom něco studovat. Protože, bohužel, se toto téma na školách neprobírá. Přitom by to bylo pro většinu lidí o chlup přínosnějším, než vědět kdy byla sepsána Zlatá bula sicilská, nebo jaké je atomové číslo uhlíku.

Pojďme se podívat jaké jsou základní možnosti investování, proč neočekávat nic jako snadné a rychlé zbohatnutí a na konci vám řeknu i to, jak jsem naložil se svými penězmi já. Přestože nejdu nějak mega do hloubky, tak je článek dlouhý a určitě není pro ostřílené investiční pardály, ale pro lidi co se rozhodují jak do tohoto světa vkročit.

Inflace a složené úročení

Ale ještě než začneme, pojďme si osvěžit dva velmi důležité pojmy.

Inflace

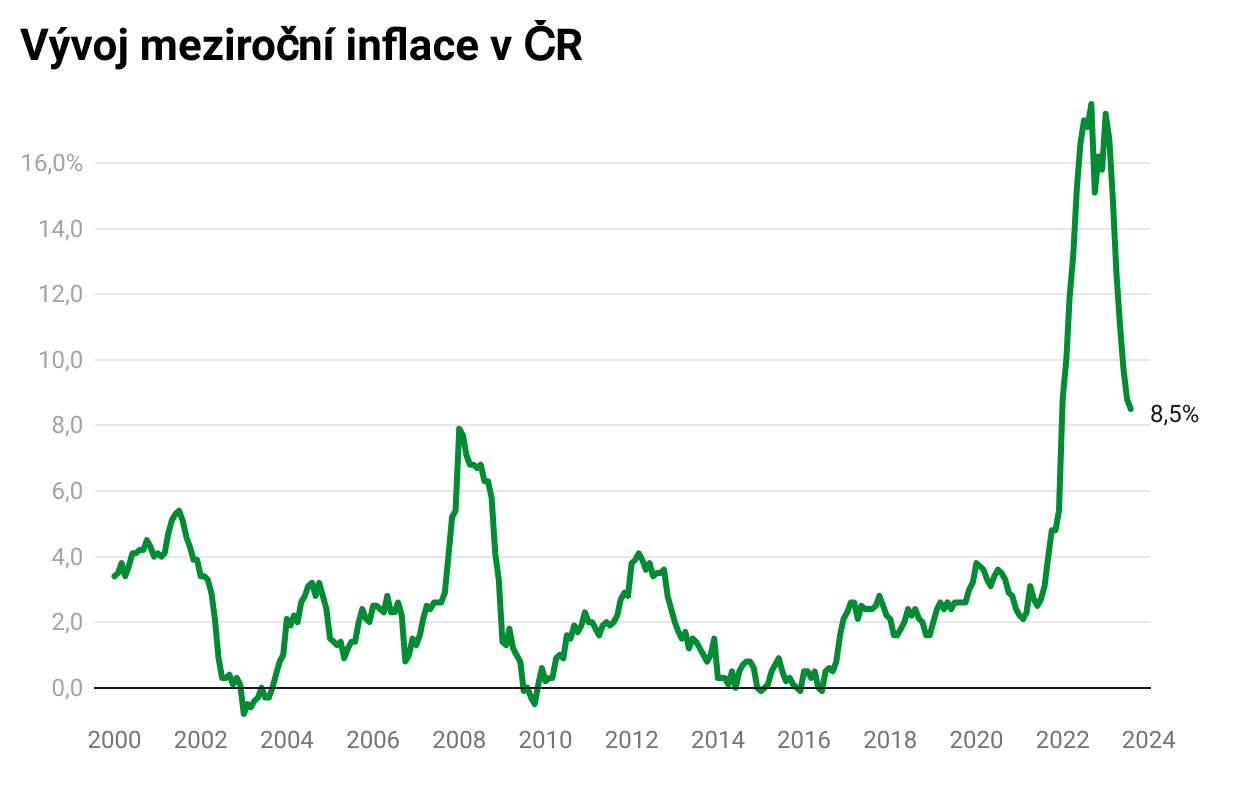

Inflace je přirozený proces, při kterém se průběžně zvyšují ceny zboží a služeb v ekonomice. To znamená, že si za stejnou částku peněz koupíte méně než dříve. Průměrná roční inflace za posledních 10 let byla přibližně 3,23 % (v roce 2022 dokonce více než 15 %). Takže jakékoliv zhodnocení vašich investic pod tyto tři procenta tedy ani nedorovnaly ztrátu hodnoty vašich peněz a reálně výdělek nepředstavovaly. Pokud neinvestujete vůbec, nebo máte peníze na běžném účtu, tak se dobrovolně necháváte okrádat.

Složené úročení

Složený úrok je osmý div světa. Kdo mu rozumí, vydělává na něm… kdo mu nerozumí… ten na něj doplácí.

Albert Einsten

Tohle (prý) Albert řekl a má pravdu, kluk ušatá. Složené úročení v jednoduchosti znamená, že úrok připsaný v letošním roce v roce příštím navýší základní částku, ze které se bude počítat úrok v druhém roce. Pokud byste měli na účtě 10.000 Kč a měli 5% úročení, tak na konci prvního roku máte 10.500 Kč, na konci druhého 11.025 Kč, na konci třetího 11.576 Kč a takhle dál až do aleluja. Jen nesmíte v průběhu času z toho účtu nic vybírat. Na začátku jsou ty nárůsty samozřejmě marginální, ale po 20-25 letech je to už exponenciální randál. Stále se snažte investovat do nástrojů, kde pro vás složené úročení pracuje. A nehrabejte pak na ty prachy!

Možnosti investic

Teď tedy pojďme na samotné investice. Tady jsem se pokusil popsat ty nejznámější a co nejjednodušeji. Věřím, že zjistíte, že to není nic pro vyvolené a že se do nějaké formy investování pustíte brzo sami.

Způsobů, kam dát vaše peníze s možností zhodnocení může být spousta, všechny mají vždy nějaké svoje “ale” a žádná nění 100% jistá. Pamatujte na to neustále. Elektřinu můžou vypnout, důl a byt znárodnit, akcie spadnout a zlato ukradnout.

Nic vám tady neprodávám ani nemám žádné spolupráce a affily v odkazech, takže vše max upřímné :-).

1. Nemovitosti

Spousta lidí si potřebuje na investici “šáhnout” a investice do nemovitostí je pro ně hlavní varianta. Pamatujte ale na to, že vlastnictví bytu, ve kterém bydlíte, není aktivum a investice. Je to pasivum, protože velmi pravděpodobně ho jen tak neprodáte. Na druhou stranu vlastnictví bytu který pronajímáte je regulérní aktivum – máte příjmy jak z nájmu, tak se vám průběžně zvyšuje hodnota dané nemovitosti a když potřebujete tak ho můžete prodat.

Za mě je investice do nemovistostí spojená se zbytečně vysokým vstupním kapitálem a zároveň vyžaduje větší časovou investici při starosti o ně – o obsazenost, nájemníky, opravy atd. Ano, může se vám o to starat agentura, ale zase si snižujete výdělečnost. Já do nemovitostí nešel, ale chápu, že to pro někoho může být cesta.

Výhody: Stabilní příjem z nájmů, dlouhodobé zhodnocení. Celkově se může jednat o výnosnost cca 5-10 % ročně.

Nevýhody: Potřebujete velký kapitál na začátku, starosti s údržbou a nájemníky, drobení podílu pokud správu předáte agentuře.

Kde: Sreality, BezRealitky, IdeálníNájemce, TvůjSprávce

2. Spořící účty

Tohle je taková z nouze ctnost. Většina spořících účtů je omezena maximálním vkladem a v době psaní tohoto článku se pohybovaly úroky na nich kolem 3-5 %. Ale pokud máte cíleně na účtu nějakou cash, je lepší je mít na spořícím, než běžném.

Výhody: Velká likvidita a flexibilita.

Nevýhody: Malé zhodnocení, často limity na maximální vklad.

Kde: Ušetřeno, dTest

3. Stavební a penzijní spoření

Taková česká spořící klasika. Na stavebko i penzijko přispívá par stovkami stát, na penzijko může přidávat i zaměstnavatel a existují daňové úlevy. Celkově je to spíš pro dobrý pocit, že “něco” spoříte. Když si přepočítáte úrok na stavebním spoření tak jste na cca 1,9 %, což je prostě hodně špatný.

U penzijního spoření je to trošku lepší, ale jedná se de facto o investiční fondy a tak tam stále nepřímo platíte i zbytečné prostředníky a existují určitá omezení. Pokud vám ale na něj přispívá zaměstnavatel, asi by byla hloupost toho nevyužít a dávejte tam maximálně částku, ze které vám plynou ještě benefity.

Výhody: Dotace ze státu a zaměstavatele, daňové úlevy

Nevýhody: Menší zhodnocení, při předčasném zrušení přijdete o dotace

Kde: Peníze (penzijní spoření), Měšec (stavební spoření)

4. Kryptoměny

Asi už všichni víme co jsou kryptoměny a že na nich někteří lidé, kteří do vlaku naskočili včas, pohádkově vydělali. Počítejte s tím, že ta cena tam skáče neuvěřitelně a že plus mínus všechny kryptoměny kopírují to jak se chová Bitcoin (ten zas často kopíruje chování akciového indexu), takže moc nedává smysl kupovat ostatní, maximalně pokud si chcete zaspekulovat.

Problém s kryptem mám v tom, že se reálně, přes všechnu proklamaci, nejedná o měnu. Z Shoptetu vím, že tím plus minus nikdo neplatí, logicky protože to při dané volatilitě nedává moc smysl. Takže většina lidí bere krypto jako komoditu a na velmi dlouhý časový horizont. Pár procent bych do toho klidně dal a zapoměňte na to že je máte. Třeba vás to za 20 let příjemně překvapí.

Výhody: Vysoký potenciál výnosu, nové technologie.

Nevýhody: Extrémní volatilita, regulační rizika, možnost ztráty investice.

Kde: Revolut, Kraken, Coinmate

5. Komodity

Není to moc časté, ale pokud chcete, můžete investovat i do komodit – zlato, ropa, plyn, zemědělské produkty atd. Ty samozřejmě nekupujete na přímo, domů vám barely ropy prosílat nikdo nebude, ale přes burzu a brokery. Výhoda je, že tyto trhy mají nízkou korelaci s tradičními akciovými produkty a trhy. Nevýhoda nestálost a volatilita takové investice – živelné pohromy, války, změny vlád apd. umějí s takovými trhy zatřást.

Pokud si nechcete kupovat zlato fyzicky (např. jako pojistku pokud by se vše kolem nás podělalo, což dává smysl, jak vidíme u našich sousedů), tak bych tento typ investic asi moc neřešil.

Výhody: Ochrana proti inflaci, diverzifikace portfolia.

Nevýhody: Cenové výkyvy, žádný pasivní příjem z dividend.

Kde: Interactive brokers, Zlaťáky, AUportál

6. Umění a sběratelské předměty

Investování do sběratelských předmětů může být zajímavým a potenciálně výnosným způsobem diverzifikace vašeho portfolia. Sběratelské předměty mohou nabídnout ochranu před tržními výkyvy, protože jejich hodnota většinou není přímo spojena s finančními trhy.

Na druhou stranu, úspěšné investování do sběratelských předmětů vyžaduje hluboké znalosti trhu a předmětů samotných. A pokud nechcete platit prostředníky (kterým budete muset bezmezně věřit, což je ošemetné), tak to od vás bude představovat nemalou časovou investici.

Tuto investici bych tedy doporučoval jen v rámci oboru vašeho koníčku a zájmů. Pokud vás moderní umění nebaví, tak asi nemá smysl nakupovat takové obrazy.

Výhody: Možnost vysokého zhodnocení, osobní potěšení z držení uměleckých děl.

Nevýhody: Potřeba odborných znalostí, nízká likvidita.

Kde: tady jsou nákupní kanály hodně specifické, ale často pěkné kousky najdete na Aukru

Na tom, že budete pronajímat svůj čas, nikdy nezbohatnete.

Naval Ravikant, podnikatel a investor

7. Vlastní podnikání

Nejvýnosnější investicí / příjmem může být vaše vlastní podnikání. Pokud jste zaměstnáni, tak 8 hodin denně pracujete na plnění snu vašeho zaměstnavatele. Pokud máte své podnikání, tak 24/7 pracujete na rozvoji a plnění vašich snů. Já ani jeden den nelituji že jsem dal výpověď v korporátu a pustil se do podnikání. Na druhou stranu je to samozřejmě strašný risk a časová, mentální a fyzická investice. Ale pokud o tom jen trošku uvažujte, zkuste to, vrátit do zaměstnaní se budete moct vždy.

Výhody: Vysoký potenciál zhodnocení.

Nevýhody: Vysoké riziko, dlouhá doba návratnosti, minimálně na začátku mnohem menší komfort a jistoty.

Kde: O svých zkušenostech s budováním firmy jsem napsal příručku SvýmPánem.

8. Podílové fondy

Jednoduše řečeno – podílové fondy sbírají peníze od investorů a investují je za ně do různých instrumentů – akcií, dluhopisů, nemovitostí atd., dle zaměření fondu. Znamená to, že taková firma zaměstnává specialisty, kteří se snaží být chytřejšími než ti ostatní a snaží se investované peníze co nejvíc zůročit. Jako odměnu si berou různé managerské, vstupní a výstupní poplatky. Poplatky, které většinou zaplatíte vždy, nezávazně na tom jestli se jim při správě vašich peněz daří.

A v tom je často problém – pamatujte na tom, že takové fondy jdou často hlavně po těchto poplatcích, z toho profitují oni. Váš úspěch jde často na druhou kolej a stejně jako u kasina jim jde primárně o to abyste u nich byli co nejdéle a co nejčastěji si hráli. Ne všechny, ale většina určitě.

Pokud s tím nechcete mít moc práce, tak to asi vyzkoušejte, ale v dalším bodu si ukážeme, že můžete být velmi jednoduše svým vlastním investičním fondem. A bez zbytečných poplatků :-).

Výhody: Profesionální správa, diverzifikace.

Nevýhody: Vyšší poplatky, nižší flexibilita.

Kde: vaše banka bude štěstím bez sebe když se je zeptáte, Penize

9. Akcie, dluhopisy a ETF

Tak, teď se dostáváme k té nejdůležitější části tohoto článku. Všichni si asi pamatujeme Michala Douglese z filmu Wall street, jak do telefonu diktuje co za akcie se má koupit a prodat. Jak moc to bylo pro nás abstraktní a na první pohled složité, že? :-) Tehdy asi bylo, jenže nyní už není. Pojďme na to.

Akcie

Nákupem akcií se de facto stáváte spolumajitelem dané firmy, který se na akciovém trhu obchoduje. I jedna akcie Applu za pár set dolarů z vás dělá společníka firmy. Sice nebudete moct jít s Cookem do Apple jídelny na pokec, ale určitá akcionářská práva máte.

Nyní už nemusíte nikomu volat, posílat faxy, nebo telegramy. Většina brokeru (společnosti které pro vás nákup akcií zprostředkovají) mají sexy mobilní aplikace, takže takový nákup je za pár vteřin a pak už jen napjatě sledujete pohyb akcií a listujete jaké lambo si to za rok-dva pořídíte.

Přestože to strašně svádí obchodovat s konkrétními akciovými tituly (protože Franta z účtárny řekl, že Nvidia teď už poletí jen na měsíc!), spíš bych vám tento záměr chtěl vymluvit. Na světě jsou stovky tisíc borkyň a borců, kteří mají mnohem lepší zdroje než kdy budete mít (informační i finanční) a kteří nedělají nic jiného, než že se snaží přechytračit průměrný růst trhu (tzn. akciový index – jedná se např. o nejoblíbenější S&P500 – 500 aktuálně nejhodnotnějších amerických firem, více si nich povíme v sekci o ETF). A málokomu se to skutečně podaří. Naprostá většina traderů s konkrétními akciemi nakonec má buď velkou ztrátu, nebo menší výkonnost než dané indexy.

A ano, znám osobně jednotky lidí, kteří jsou dlouhodobě úspěšní v odhadování růstu akcií a dosahují úžasné výsledky, ale je jich jen pár a takoví lidé tomuto velmi dobrě rozumí a umí si správně načíst a nacítit firemní výkazy a potenciální růst. Velmi pravděpodobně to vy nebudete (a já taky ne :-) ).

Výhody: Možnost vysokých výnosů, pasivní příjem z dividend.

Nevýhody: Vysoké riziko, potřebujete hodně informací, abyste nevsadili na špatného koně.

Kde: Interactive Brokers

Dluhopisy

Dluhopisy jsou v zásadě podobný instrument jako nákup akcií. Jen místo akcií kupujete dluh, resp. půjčujete peníze – firmám, nebo státům. Např. Rohlik.cz si řekne že potřebuje 1mld na expanzi, tak vydá dluhopisy a řekne – půjčte nám peníze, do 5 let vám je vrátime a každý rok vám dáme navíc 10 % z dané částky (tohle je reálný příklad co Rohlik udělal).

Pokud by Rohlik během tý doby zkrachoval, tak nedostanete nic, jinak máte velmi pěkný a nevolatilní příjem. Úplně stejně si pujčují peníze i státy, kdy je riziko ztráty investice nižsí (ale potenciální výnos nižší).

Dluhopisy se vyplatí nakupovat v době kdy se nechcete ohrozit tím, že by přisel zrovna špatný sentiment na akciový trh. Často je to tak, že v době kdy peníze nepořebujte vytahovat (mládí) tak máte většinu peněz v akciích a na důchod většinu investic překlopíte do dluhopisů. Více informací naleznete třeba na Bramboře.

Dluhopisy: Stabilní výnos, nižší riziko než akcie.

Nevýhody: Nižší výnos než akcie, inflace může snížit reálný zisk.

Kde: Přes stejné cesty jako akcie, nebo přímo přes dané firmy které dluhopisy vydávají

ETF

Tak a tady je svatý grál všech investorů, kteří s investováním nechtějí trávit moc času. ETF (Exchange-Traded Fund) fondy jsou investiční nástroje, které umožňují investorům nakupovat koš aktiv, jako jsou akcie, dluhopisy nebo komodity, aniž by museli nakupovat jednotlivé komponenty zvlášť. Chytré hlavy si totiž nedávno řekli, že často nejlepší strategie je kopírovat průměr trhu (tzv. akciový index) a pro tento záměr vytvořili nový investiční nástroj.

Představte si to tak, že nekupujete jednotlivé aktuální akcie z S&P500, abyste kopírovali jeho výkonnost (tzn. 500 různých akcií v daném poměru), ale jen jeden index a správci toho indexu zaručují, že v rámci tohoto balíčku jsou vždy všechny aktuální firmy co jsou v žebříčku S&P500, rozdělené ve správném poměru tak, aby vyvážili vaši potenciální (v reálu naprosto nesmyslnou) snahu neustále kupovat jednotlivé akcie daných firem.

Koupí ETF indexu S&P500 (ale můžete nakoupit třeba i index všech firem na celém světě) už nemusíte řešit to, jaká firma je aktuálně na jaké pozici v daném žebříčku. Máte akcie daného indexu a starost o to kdo je v tom seznamu řeší jiní. Je to samozřejmě složitější téma a pro lepší pochopení doporučují si přečíst tento článek:

Upřímně, strávil jsem poslední 2 roky přemýšlením jak nejlépe investovat peníze z exitu z Shoptetu. A spoustu slepých uliček jsem si draze vyzkoušel. Vím že mě nebaví denní trading, složité operace, vím že neumím přečíst/odhadnout správnou hodnotu firmy z její výsledovky… ETF jsou pro mě spása.

Kdybych si měl vybrat jen jediný investiční krok, tak vyberu nákup ETF indexu S&P500. Jasný, můžou padnout, ale to cokoliv, každopádně historické záznamy ukazují, že z dlouhodobého hlediska je to relativně dobrá investice. Tady je to riziko mega rozložené a mě vyhovuje nejvíce.

Výhody: Diverzifikace, nižší poplatky než u tradičních podílových fondů.

Nevýhody: Riziko trhu, někdy nižší likvidita.

Kde: Interactive Brokers, české Portu, Fondee, či Trading212

10. Investice do vás

Tady to nebudu rozvádět jako ostatní body. Četli jste to x krát. Pokud umíte jazyky, pokud máte dovednosti, které ostatní nemají, pokud znáte věci, kteří ostatní neznají – máte svoji výhodu na trhu práce i investic. Učte se, poznávejte, analyzujte.

Čtyři skupiny investičních tipů

1. Plánujte a učte se

- Neinvestujte peníze o které si nemůžete dovolit příjít.

- Přemyšlejte dlouhodobě. Na krátkodobý výdělek se jděte nechat zaměstnat.

- Investujte co nejdříve jakoukoliv částku – ikdyby vás to jen mělo naučit jak fungují trhy, psychika vaše i ostatních a jak chutná prohra.

- Mějte na paměti, že diverzifikace je klíč k stabilnější budoucnosti. Nikdy nevsázejte vše na jednu kartu, i když vám ta tutovka co vám poradil kamarád připadá jako ten nejlepší nápad na světě

- Vzdělávejte se a vyvarujte se různým šarlatánům, kterým jde hlavně o prodej teplé vody, kurzů a subscriptionů. Ja rád sleduji Rozbité prasátko a Investiční bramboru, kluci si na nic nehrají a jejich rady jsou pro začínající investory velmi přínosné.

2. Buďte obezřetní a trpěliví

- Smiřte se s tím, že pokud chcete něco většího v budoucnu vlastnit, tak prvních 10-15-20 let budete muset tvrdě makat. Ne, není normální očekávat, že si v 25 budete moct dovolit, z běžného platu, koupit byt v Praze. Nikdy tomu tak nebylo.

- Nic jako jednoduše získatelný pasivní příjem neexistuje. Pokud byste měli jisté 5% úročení, tak byste museli mít na účtě 9,6M Kč, abyste si mohli každý měsíc vybírat 40.000 Kč a váš kapitál se nezmenšoval.

- Veškeré investice jsou nejisté a nějak volatilní. Kdokoliv vám říká, že něco co doporučuje půjde 100% nahoru, nebo že umí predikovat chování trhu, tak lže.

- Jakýkoliv příslib zhodnocení nad 7-8 % je podezřelý a stojí za zvednuté obočí a pečlivé přemýšlení. Na cokoliv nad 20 % dejte raději pass.

- Když jste na pochybách, tak dejte raději taky pass.

3. Buďte v pohodě

- Nepanikařte. Do teď si pamatuji, že jsem byl ochotný zmanipulovat a zajistit dřívější odchod z dovolené, jen protože jsem zpanikařil protože bitcoin spadl z $1.900 na $1.700 a ja to musel vše okamžitě prodat, protože jinak by byl konec světa. V době psaní článku má bitcoin hodnotu $55.000… #facepalm

- Nebuďte chamtiví. Nechtějte zbohatnout do 6 měsíců. Warren Buffett se stal miliardářem až ve svých 56 letech. Přestože začal (úspěšně) investovat už jako teenager.

- Investujte, ale zároveň zlepšujete kvalitu života svého a svého okolí. Vašim cílem by nemělo být mít co největší score na smrtelné posteli. To je strašně smutný život, znám kolem sebe pár lidí, co honí jen to jedno číslo a jdou přes mrtvoly. Věřte mi, nestojí to za to.

- Neřešte jestli nějaké ETF má aktuálně o 0,01 % menší poplatky než to vaše. Nestresujte se z každého poklesu vašeho akciového portfolia. Buďte co nejvíc v zenu a chillu.

4. Keep it simple

- Nepřekombinujte to a neřešte investice na denní úrovni. Většinou investoři tak nějak podvědomě očekávají, že úspěšné investování znamená že s danou investicí furt něco děláte a ladíte. Opak je pravdou, velmi pravděpodobně si takovým přístupem spíš uškodíte.

- Takže pamatujte, že nejlepší investiční strategie, je často velmi nudná. Chtějte úspěšnou investiční nudu.

Investiční rady dvacetiletému Mírovi

Sepsal jsem 10 rad, co bych dal svému mladšímu já a kterými se může vést začínající investor.

- Otevři si co nejdřív účet u nějakého brookera (třeba zahraniční Interactive Brokers nebo české Portu, Fondee, či Trading212) a nastuduj si základy finančních operací v daném programu. Je to na půl hodinky.

- Pravidelně nakupuj jedno-dvě ETF (S&P500 + svět), klidně jen za 500 měsíčně. Nebo za kilo. Až si budeš jistější, přihazuj víc. Ať víš jak funguje akciový trh a vše kolem.

- Vzdělávej se ohledně investování, pozoruj jak funguje svět kolem tebe. Hledej příležitosti.

- Pozoruj svoje reakce při propadech a růstech investic. Nauč se je pochopit a zvládat.

- Nepanikař a nejednej zbrkle. Pokud to není existenčně nutné, tak neprodávej.

- Zbytečně nechytrač a nešpekuluj. Nejsi tak chytrý, jak si myslíš.

- Vyvaruj se prostředníků. Nejde jim o tvůj ale o jejich prospěch.

- Nezadlužuj se. Ten nový telefon za to nestojí.

- Neexistuje nic jako snadné zbohatnutí. Ani snadný pasivní příjem.

- Zatni zuby a makej. Ať máš co investovat.

Počáteční rady jsou hodně hypotetické. V mých 20 jsem neměl možnosti a informace jako máte teď vy :-).

Moje portfolio

A jak jsem sliboval na začátku článku, pojďme se podívat jak investuji svoje peníze já. Při přemýšlení jak naložit se svými penězmi bylo mým cílem následující:

- Optimálně 8-10% zhodnocení, 5 % je nejnižší limit, ať porážím inflaci.

- Diverzifikace portfolia, ať nejsou všechny vejce v jednom košíku.

- Nechci správou investic trávit moc času.

A takto to nyní reálně vypadá:

Akcie – 75 % portfolia. Z toho 10 % mám v Berkshire Hathaway s tickerem BRK.B (kdo jsem, abych neivestoval do firmy nejlepšího investora na světě?), 70 % v ETF S&P500 pod tickerem CSPX (největší potenciál růstu) a 20 % v celosvětovém ETF s tickerem IWDA (backup pokud by se v Americe něco strašně moc pokazilo).

Spořící účet – 15 % portfolia. Toto jsou peníze alokované na osobní spotřebu a ad hoc investice.

Investice do firem jako angel investor – 5 %, beru je jako více rizikovou záležitost.

Kryptoměny – 3 %, toto beru jako vysoce spekulativní záležitost, ale co by kdyby…

Sběratelství – 2 %, hobby věci, čistě pro moji osobní zálibu a zábavu.

Takto jednoduché to mám. Přišel jsem na to, že díky této strategii získám +/- “jistých” (hlavně díky akciím, resp. ETF, ale jasný že to může lítat a nic není jisté, bavíme se o dlouhodobém průměru) cca 10 % ročně. A pamatujete se jak jsme se na začátku bavili o kouzlu v podobě složeného úročení? Tato strategie je něco co mě osobně vyhovuje a naplňuje jak mé finanční, tak intelektuální potřeby a zároveň mě neokrádá o můj osobní čas. Není potřeba to překombinovávat.

Tak jo, dostali jste se na konec této dlouhé eseje, kde jsou ale stále jen velmi základní informace, vše by bylo samozřejmě možné rozebrat na mnohem větším prostoru. Každopádně i tak je to článek, který bych si ve svých 20 chtěl rád přečíst.

Tak nečekejte, protože jak se říká – nejlepší čas začít investovat byl včera, druhý nejlepší je dnes. Hodně štěstí!